摘要

计算题是投顾考试中很重要的一环,摸清各类计算题套路,可以高效梳理知识点更快得出答案,赶紧来看一下吧!建议收藏反复查看哦~

如何查看我的收藏?路径:【打开233网校APP→我的→我的收藏/记录/关注→头条收藏】

2023年证券投资顾问考试20个经典计算题

第一题

某投资者投资项目,该项目五年后,将次性获得一万元收入,假定投资者希望的年利率为5%,那么按单利计算,投资的现值为( )。

A、8000元

B、7500元

C、10000元

D、12500元

参考答案:A

参考解析:考察单利的现值计算。PV=FV/(1+i×n)=10000/(1+5%×5)=8000元

第二题

假设市场中存在一张面值为1000元,息票率为7%(每年支付一次利息),存续期为2年的债券。当投资者要求的必要投资回报率为10%时,投资该债券第一年的当期收益率为( )。

A、3.52%

B、7.38%

C、10.00%

D、5.00%

参考答案:B

参考解析:第一年的利息收入为:C=1000×7%=70(元),第一年的债券价值为:P=70/(1+10%)+1070/(1+10%)2=947.94(元)。因此,该债券第一年的当期收益率为=C/P=70/947.94=7.38%。

第三题

某上市公司上年发放的股息为0.5元/股,预期今后每股股息将以每年10%的速度稳定增长,当前无风险理论为0.025,市场组合的风险溢价为0.08,该公司股票的β值为1.5,那么,该公司股票的合理价格是( )

A、12.2元

B、11.11元

C、6.67元

D、9.09元

参考答案:A

参考解析:资本资产定价模型,先算个股期望收益率i=0.025+1.5×0.08=14.5%,再根据股东股利增长模型算股价P=0.5×(1+10%)/(0.145-0.1)≈12.2(元)。

第四题

某债券面额100元,票面利率为9%,期限3年,于2017年12月31日到期一次还本付息,持有人甲于2015年12月31日将其卖出,若购买者乙要求10%的最终收益率,则其购买价格应为(按单利计息复利贴现)( )

A、103.96

B、104.96

C、105.96

D、106.96

参考答案:B

参考解析:购买价格即为此债券取得10%的最终收益率时对应的2015年12月31日的现值,(100+100x9%x3)/(1+10%)^2=104.96(元)。

第五题

假如面额为100元一张的债券,贴现出售,期限1年,收益率为4%,到期一次还本付息。 则该债券的交易价格为( )

A、98.20

B、99.5

C、96.15

D、95.3

参考答案:C

参考解析:P=F/(1+r)n=100/(1+4%)=96.15

第六题

已知无风险回报率为6%,市场要求的回报率为12%,某公司股票的贝塔值为1.5,如果该公司的股息为2.5,股息增长率为5%,则该公司股票的估值是( )。

A、13.25

B、7.25

C、26.25

D、3.75

参考答案:C

参考解析:V=D0×(1+g)/(k-g),式中:D0表示期初股息,g表示股息增长率,k表示必要收益率。根据资本资产定价模型,该股票的必要收益率=无风险回报率+β*(市场资产平均回报率-无风险回报率)=6%+1.5×(12%-6%)=15%。该股票的价值(估值)V=2.5×(1+5%)/(15%-5%)=26.25。

第七题

王某年工作收入10万元,生活支出8万元,年初拥有投资性资产10万元,无自用性资产亦无负债。假设王某当年储蓄平均投入投资,投资报酬率5%,王某的净值增长率是( )

A、28.5%

B、28%

C、25%

D、25.5%

参考答案:D

参考解析:净值增长率=净值增加额/期初净值,净值增加额=工作储蓄财收入-理财支出,本题中,净值增加额=(收入-支出)+(工作储蓄=年初生息资产)×5%。注意,工作储蓄平均投入投资。期初净值=生息资产10万元,因此王某的净值增长率=2.55/10=25.5%

第八题

某客户准备对原油进行对冲交易,当前现货价格为40美元/桶,期货价值为45美元/桶,1个月后期货价格变为48美元/桶,则零时刻的基差是( )美元。

A、3

B、-5

C、-8

D、-3

参考答案:B

参考解析:基差是指某一特定商品在某一特定时间和地点的现货价格与该商品在期货市场的期货价格之差,即:基差=现货价格-期货价格。本题中的基差=40-45=-5(美元)。

第九题

假定某公司在未来每期支付的每股股息为8元,必要收益率为10%,而当时股票价格为65元,每股股票净现值为( )元。

A、15

B、20

C、25

D、30

参考答案:A

参考解析:本题相当于已知永续年金求现值,股票现值=P=C/R=8÷0.10=80(元);而当时股票价格为65元,每股股票净现值为:80-65=15(元)。

第十题

A方案在3年中每年年初付款500元,B方案在3年中每年年末付款500元,若利率为10%,则第三年末两个方案的终值相差约()元。

A、348

B、105

C、505

D、166

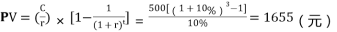

参考答案:D

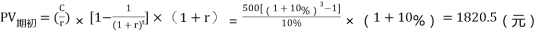

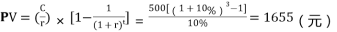

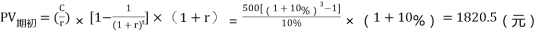

参考解析:

A方案:

B方案:

1820.5-1655=166元。

第十一题

某人希望在5年后取得本利和1万元,用于支付一笔款项。若按单利计算,利率为5%。那么,他现在应存入( )元。

A、8000

B、9000

C、9500

D、9800

参考答案:A

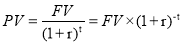

参考解析:

单利现值

,即PV=10000/(1+5%×5)=8000(元)

第十二题

某公司年末会计报表上部分数据为:流动负债80万元,流动比率为3,速动比率为1.6,营业成本150万元,年初存货为60万元,则本年度存货周转率为( )次。

A、1.60

B、2.50

C、303

D、1.74

参考答案:D

参考解析:流动资产=流动负债×流动比率=80×3=240(万元),速动资产=流动负债×速动比率=80×1.6=128(万元),年末存货=流动资产-速动资产=240-128=112(万元),则存货周转率=营业成本/平均存货=1.74(次)

第十三题

今年年初,分析师预测某公司今后2年内(含今年)股利年增长率为6%,之后,股利年增长率将下降到3%,并将保持下去。已知该公司上一年末支付的股利为每股4元,市场上同等风险水平的股票的预期必要收益率为5%。如果股利免征所得税,那么今年年初该公司股票的内在价值最接近( )元。

A、212.17

B、216.17

C、218.06

D、220.17

参考答案:C

参考解析:根据股利贴现模型,今年年初该公司股票的内在价值V=[1+(1+6%)]/(1+5%)+[4×(1+6%)2]/(1+5%)2+1/(1+5%)2×[4×(1+6%)2×(1+3%)]/(5%-3%)=218.6(元)

第十四题

某2年期债券麦考利久期为1.6年,债券目前价格为101.00元,市场利率为8%,假设市场利率突然上升2%,则按照久期公式计算,该债券价格变化率( )。

A、上涨2.76%

B、下跌2.76%

C、上涨2.96%

D、下跌2.96%

参考答案:D

参考解析:根据久期公式,△P/P=-D×△y/(1+y)=-1.6×2%/(1+8%)≈-2.96%,其中,D表示麦考利久期,y表示市场利率,△y表示市场利率变动幅度,△P/P表示债券价格变化率。

第十五题

李先生拟在5年后用200000元购买一辆车,银行年复利率为12%,李先生现在应存入银行( )元。

A、120000

B、134320

C、113485

D、150000

参考答案:C

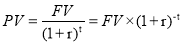

参考解析:

根据复利计算多期现值公式,

,可得PV=200000/(1+0.12)5=113485(元)

第十六题

已知证券A的投资收益率等于0.08和-0.02的可能性均为50%,证券B的投资收益率等于0.05和-0.01的可能性均为50%,那么( )。

A、在均值-标准差平面上,证券A优于证券B

B、证券A的方差等于0.0025

C、证券B的标准差等于0.03

D、证券A的期望收益率等于0.03

参考答案:BCD

参考解析:

证券A的期望收益率=0.08×50%+(-0.02)×50%=0.03;

证券B的期望收益率=0.05×50%+(-0.01)×50%=0.02;

证券A的方差=(0.08-0.03)^2×50%+(-0.02-0.03)^2×50%=0.0025,标准差=0.05;

证券B的方差=(0.05-0.02)^2×50%+(-0.01-0.02)^2×50%=0.0009,标准差=0.03;

在均值-标准差平面上,证券A的期望收益率大于证券B的期望收益率,同时证券A的标准差大于证券B的标准差,即风险大于B,两者无法比较,也就是不能说证券A优于证券B。

第十七题

下列关于现值和终值的说法中,正确的有( )。

A、将5000元进行投资,年利率为12%,每半年计息一次,则3年后该笔资金的终值为7024.64元

B、在未来10年内,每年年初获得1000元,年利率为8%,则该笔年金的终值为15645.5元

C、利率为5%,拿出来10000元投资,一年后将获得10500元

D、如果未来20年的通货膨胀率为5%,那么现在的100万元相当于20年后的265.3万元

参考答案:BCD

参考解析:复利终值的计算公式为:FV=PV×(1+r)t。选项A,FV=5000×(1+12%/2)6≈7093(元),选项A错误;期初年全终值的公式为:FV期初=(C/r)×[(1+r)t-1]×(1+r)经计算,选项B正确。单利终值的计算公式:FV=PV×(1+r×t)=10000×(1+5%)=10500,选项C正确;选项Ⅳ,FV=100×(1+5%)20=265.3(万元),选项D正确。

第十八题

预计某公司的股息每股每年约增长5%,如果上一年的股息是每股8元,根据股息贴现模型,下列说法正确的是( )。

A、如果市场资本化率为每年10%,则当前股价为29元

B、如果市场资本化率为每年10%,则当前股价为168元

C、如果市场资本化率为每年15%,则当前股价为84元

D、如果市场资本化率为每年15%,则当前股价为8.5元

参考答案:BC

参考解析:考察股息贴现模型的运算。公式:V=D1/(k-g)已知g=5%D0=8若k=10%,则V=8×(1+5%)/(10%-5%)=168;若k=15%,则V=8×(1+5%)/(15%-5%)=84,故B、C项正确。

第十九题

已知某公司某年财务数据如下:销售毛利润96万元,销售成本304万元,营业利润53万元,税前利润37万元,缴纳所得税14.8万元。根据上述数据可以计算出( )。

A、主营业务增长率为79%

B、销售净利率为5.55%

C、销售毛利率为24%

D、投资收益率为10%

参考答案:BC

参考解析:考察财务指标的计算。主营业务收入增长率=(本期主营业务收入-上期主营业务收入)/上期主营业务收入×100%,题目中没有上期数据,无法计算。销售净利率=净利润/营业收入=(37-14.8)/(96+304)=5.55%,销售毛利率=毛利润/营业收入=96/(96+304)=24%,投资收益率(投资利润率)=年息税前利润/项目总投资×100%题目中无项目总投资数据,无法计算。故B、C正确。

第二十题

假设证券市场只有证券A和证券B,证券A和证券B的期望收益率分别为6%和12%,β系数分别为0.6和1.2,无风险借贷利率为3%,那么根据资本资产定价模型,( )。

A、这个证券市场不处于均衡状态

B、这个证券市场处于均衡状态

C、证券A的单位系统风险补偿为0.05

D、证券B的单位系统风险补偿为0.075

参考答案:ACD

参考解析:根据证券市场线,证券A的单位系统风险补偿为:(6%-3%)/0.6=0.05,证券B的单位系统风险补偿为: (12%-3%)/1.2=0.075,当市场均衡时,单位系统风险补偿应该相同。

如果你觉得证券考试内容学习有难度?那么不妨跟着王佳荣、李泽瑞、孙婧老师一起来学习证券考试内容,跟着老师的节奏来,逐步攻破难关!拿证快人一步!快来试听一下课程吧!

零基础考生建议报名233网校证券课程班,跟着老师的节奏逐步提升!立即加购>>

| 阶段 | 班级 | 试听 |

| 基础阶段 | 教材精讲班:系统讲解教材考点 真题考点班:以真题讲考点 | 点击试听>>> |

强化阶段

| 冲刺串讲班:串讲重难点 专项突破班:计算题专项突破 | 点击试听>>> |

| 冲刺阶段 | 模考金题班:考前直播讲解考题 考前直播密训班:考前直播答疑密训 | 点击试听>>> |

| 考后阶段 | 上岗实战班:四大模块实践演练 | 点击试听>>> |